|

I. Банковская и налоговая системы 1. Методическая рекомендация по теме Банковская и налоговая системы (7 класс) Тема «Банковская и налоговая системы» является первой темой курса, поскольку погружает учащихся в мир взаимодействия финансовых организаций.

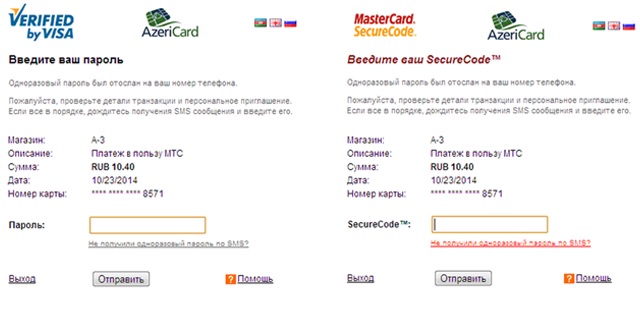

Все дальнейшие темы раскрывают суть финансовых организаций и услуг, предоставляемых ими. Изучение темы позволит учащимся получить полное представление об особенностях функционирования банков в качестве финансовых посредников, а также даст знания о ключевых характеристиках для выбора депозита с наибольшей финансовой выгодой. В первой подтеме вводится первое основное понятие — «финансовые организации». Учитель объясняет, для чего нужно знать их основные функции, отмечает, что каждый гражданин на протяжении всей жизни сталкивается с необходимостью взаимодействия с финансовыми организациями. Здесь важно отметить различия между понятиями «инвестиции» и «сбережения». Обрати внимание! Для закрепления материала можно предложить учащимся сделать практическое задание «Сбережения и инвестиции» — это позволит оценить уровень освоения материала. Полезно также предложить ученикам самостоятельно привести примеры сбережений и инвестиций (выполнение данного задания возможно организовать в групповой форме). На следующем этапе учитель раскрывает сущность финансовых организаций, кратко даёт учащимся информацию об их видах и функциях. Обрати внимание! Для расширения кругозора, можно предложить учащимся подготовить небольшое выступление на тему «Банковская система в… (страна)». Предложенный практический материал на образовательном интернет-ресурсе «ЯКласс» позволит закрепить пройденную теорию по подтеме «Банковская система». Следующая подтема («Услуги коммерческих банков») является логическим продолжением первой, поскольку здесь более детально разбирается банковская система как совокупность финансовых организаций. Особое внимание стоит уделить денежно-кредитной политике государства, а также методам её регулирования. Обрати внимание! Для углублённого изучения данной темы можно дать дополнительную информацию по денежно-кредитной политике ЦБ РФ (сайт: www.cbr.ru/dkp/). Приём денежных средств от населения на вклады является одной из самых востребованных функций коммерческих банков. В данной подтеме для учащихся вводятся формулы по расчёту доходности по банковским вкладам. Практические задачи направлены на закрепление материала по расчётам доходов по вкладам. Обрати внимание! Задания повышенной сложности стоит предложить учащимся, которые успешно освоили более простой материал. Если же все успешно освоили материал, то можно сделать групповое задание по сравнению предложений по вкладам от различных банков в РФ. Для выполнения данного задания учащиеся могут использовать информацию по вкладам как на сайтах известных им банков, так и на портале www.banki.ru, где собрана информация по всем предложениям от банков. Каждая группа должна выбрать два разных вклада и, задав самостоятельно исходные данные, доказать, какой из них более выгодный. Учителю необходимо рассказать учащимся \(7\)–\(9\)-х классов о том, что вклады можно делать и в драгоценные металлы. Стоит подробно обсудить каждый вид вложений в драгоценные металлы, а также поговорить с учениками о том, почему одни вклады в драгоценные металлы являются более выгодными, чем другие. Обрати внимание! В этой подтеме учащимся данной возрастной категории можно предложить обсудить в классе каждый из видов вложений на предмет их инвестиционной привлекательности. Выдача и обслуживание банковских карт является ещё одной функцией коммерческих банков. Учителю необходимо описать виды банковских карт, обсудить с учащимися их достоинства и недостатки, а также поговорить о рисках использования карт. Обрати внимание! Учащиеся могут привести примеры карт, которые им приходилось видеть или использовать, с указанием, к какому виду они относятся. Для закрепления материала рекомендуется сделать практические задания. Переходя к подтемам, связанным с функционированием налоговой системы, учителю необходимо отметить, что у каждого человека существуют определённые обязательства по уплате налогов. Обрати внимание! Необходимо сразу заострить внимание учащихся на важности данной темы, понимании ими своей гражданской позиции. Текст адаптирован для данной возрастной категории, все термины даны в доступной для понимания форме. В дальнейшем материал будет усложняться. Основными понятиями данной подтемы выступают «налог», «налогоплательщик», «налоговый период». Обрати внимание! Можно предложить учащимся привести примеры налогов, которые они знают (выполнение данного задания можно организовать как в форме индивидуального опроса, так и в групповой форме). Также в данном разделе представлена формула расчёта пени в случае уплаты налога позже установленного срока. Обрати внимание! Расчётные задачи рекомендуется предварительно разобрать на конкретном примере. Задания по расчёту пени относятся к заданиям повышенной сложности, их стоит предложить учащимся, успешно освоившим более простой материал. Изучение основ налогообложения граждан даёт возможность учителю объяснить учащимся принцип формирования ИНН, а также его необходимость. Обрати внимание! В качестве практического задания в рамках рассматриваемой тематики можно предложить учащимся узнать о наличии у них самих и их родителей свидетельства ИНН. Ученикам предлагается познакомиться с основными последствиями, которые могут наступить в случае несвоевременной уплаты налога или отказа от его уплаты. Изучая то, какие налоги мы платим, необходимо рассказать учащимся, что существует несколько основных видов налогов, которые уплачивают физические лица. В теоретическом материале представлена подробная классификация всех основных видов налогов. Обрати внимание! Объяснение материала в рамках данного раздела можно построить по принципу моделирования жизненных ситуаций и разъяснения механизма формирования того или иного налогового обязательства. Для проверки освоения материала учащимися рекомендуется провести фронтальный опрос. Материал представлен как в текстовом, так и в табличном варианте, что удобно и для учащихся, и для учителя. Учителю необходимо дать определения основным понятиям («налоговая скидка», «налоговая декларация»), а также рассказать о том, зачем нужна налоговая декларация. Обрати внимание! В случае успешного освоения учащимися полученного материала учитель может в качестве практического задания предложить им самостоятельно заполнить налоговую декларацию, исходя из заданных параметров. Обрати внимание! Таким образом, в период обучения учащиеся получают первичную информацию об основных принципах работы банковской и налоговой систем. Это позволяет уже на данном возрастном этапе сформировать целостное представление о банковской и налоговой системах, а также принципах взаимодействия граждан с ними, что будет способствовать ускоренной адаптации учащихся к взрослой жизни в дальнейшем. Для учащихся \(10\)–\(11\)-х классов в практическом материале приводится формула расчёта доходности вкладов в драгоценные металлы. Обрати внимание! Учащимся данной возрастной категории может быть предложена работа с интернет-источниками для проведения сравнительного анализа условий, на которых банки предлагают открытие вкладов в драгоценные металлы; а также для того, чтобы сделать выводы о привлекательности данных вкладов для потребителей. Учитель должен обратить внимание учащихся на то, что, в отличие от обычных банковских вкладов, вклады в драгоценные металлы могут принести и убыток. Поскольку учащиеся данной возрастной категории уже зачастую имеют (а некоторые и активно используют) дебетовые карты, то учителю стоит заострить внимание на преимуществах банковских карт, а также рассказать о видах мошенничества, которые появились в связи с широким распространением их использования. Обрати внимание! Можно предложить учащимся смоделировать ситуации, в которых потребителю удобнее использовать банковские карты, нежели наличный расчёт. В групповом формате можно провести дискуссию по теме «Плюсы и минусы банковских карт», а также разобрать проблемные вопросы, связанные с мошенничеством по банковским картам. В следующем разделе представлена информация о взаимоотношениях с налоговыми органами не только физических, но и юридических лиц. В табличной форме приводится подробная классификация налогов. Учителю необходимо объяснить учащимся значение понятия «государственная пошлина» и рассказать, в чём состоит её отличие от других налоговых платежей. Обрати внимание! Учитель может предложить учащемуся самостоятельно поработать с основными понятиями раздела. Ученики могут также смоделировать ситуации, в которых необходимо уплачивать налоговые пошлины. Закрепить теоретический материал возможно путём решения практических задач по теме. В рамках темы «Налоговая декларация» учитель может предложить учащимся самостоятельно заполнить налоговую декларацию, образец которой можно скачать на сайте НК РФ. Также учителю важно отметить, что сохранить семейный бюджет и уменьшить количество налоговых отчислений можно за счёт получения налоговых вычетов. Теоретический материал позволяет подробно изучить условия получения различных видов налоговых вычетов. Обрати внимание! Можно предложить учащимся подготовить индивидуальные доклады по теме «Получение налоговых вычетов при… (жизненная ситуация)». Для учащихся \(10\)–\(11\)-х классов подобран более сложный материал, включающий определённые нюансы по взаимодействию с банковской и налоговой системами. Данный материал поможет учителю подготовить учеников к взрослой самостоятельной жизни. Практический материал темы поможет учащимся закрепить знания, а приобретённые навыки позволят им в дальнейшем участвовать в экономической жизни общества и государства. Обрати внимание! В результате изучения темы учащиеся должны иметь полное представление о банковской и налоговой системах, а также решать практические задачи, которые пригодятся им в будущем.

2. Для чего нужны финансовые организации 1. Финансовые организации и финансовые услуги (7 класс) В повседневной жизни каждый человек так или иначе сталкивается с работой финансовых организаций. Финансовая организация — это специальная организация, которая на основании государственного разрешения (его называют лицензией) предоставляет различного рода услуги, связанные с использованием и перемещением денежных средств от одного клиента к другому. Иначе говоря, финансовые организации — это организации, которые оказывают финансовые услуги. К финансовым услугам относятся:

Каждый гражданин взаимодействует с финансовыми организациями, в частности с целью:

Обрати внимание! В связи с этим можно говорить о том, что финансовые организации являются неотъемлемой частью нашей жизни, а следовательно, знать их основные виды и принципы работы просто необходимо. Грамотное использование возможностей различных финансовых организаций позволяет людям облегчить или ускорить решение денежных проблем. Однако стоит помнить:

Источники: Липсиц, И. В. Финансовая грамотность. Материалы для учащихся. 8–9 классы. Серия: Учимся разумному финансовому поведению / И. В. Липсиц, О. И. Рязанова. — М.: ВИТА-ПРЕСС, 2016. — 352 с. 2. Виды финансовых организаций (7 класс) Финансовые организации в качестве основной цели своей деятельности рассматривают привлечение свободных денежных средств граждан и предоставление денежных средств в долг тем, кто в них нуждается. К финансовым организациям относят:

Рассмотрение деятельности финансовых организаций мы начнём с банков, ведь среди населения наиболее востребованы услуги именно этих финансовых организаций. К основной деятельности банков относят:

Обрати внимание! К банковским организациям относятся также специальные клиринговые учреждения и лизинговые компании. Клиринг (от англ. clear — «очищать») — система безналичных расчётов между странами, компаниями. Клиринговые учреждения дают своим клиентам гарантии своевременного проведения расчётов, передачи расчётно-денежных документов, выписок по счетам. Лизинговая компания приобретает в собственность конкретное имущество и передаёт его в пользование третьему лицу на длительный срок за плату. При этом у получателя имущества есть возможность выкупить данное имущество, расплачиваясь за него частями (в рассрочку). В зависимости от выполняемой роли и предназначения аккумуляции сбережений населения небанковские кредитно-финансовые организации могут быть:

Страховые компании формируют за счёт предприятий, организаций и населения денежные фонды, средства которых в основном предназначены для выплат страховых возмещений ущерба при наступлении определённых событий (страховых случаев). Пенсионные фонды призваны организовывать сбор и накопление денежных средств, предназначенных для пенсионного обеспечения граждан. По форме собственности пенсионные фонды могут быть негосударственными и государственными. Благотворительные фонды обычно не связаны с коммерческой деятельностью. Они, как правило, направлены на решение гуманитарных проблем и поддержку социально значимых инициатив. Созданные благотворительные фонды могут финансировать образование (университеты, колледжи, школы), научно-исследовательские институты, центры искусств, церкви, различные общественные организации, а также оказывать помощь гражданам, попавшим в трудную жизненную ситуацию. Кредитные союзы создаются как кооперативные организации, которые накапливают сбережения своих членов и обеспечивают взаимное кредитование. Объединение граждан в такие союзы может происходить по профессиональным, религиозным, территориальным или другим признакам. Инвестиционные компании выделяются тем, что, выпуская собственные ценные бумаги, они накапливают денежные средства населения и других инвесторов, которые пускают в работу. Ссудо-сберегательные ассоциации — это организации (кредитные учреждения), основной деятельностью которых является привлечение денежных средств населения с целью долгосрочного кредитования, покупки или строительства жилья. Финансовые компании специализируются на кредитовании продажи потребительских товаров. Кроме того, они могут быть созданы как отдельные структурные подразделения, филиалы, дочерние предприятия банков, страховых компаний и промышленных фирм — производителей потребительских товаров. Финансовые компании могут применять различные схемы кредитования, в некоторых случаях они могут осуществлять лизинговые операции. Компании, занимающиеся финансовой деятельностью на правах посредника, называются брокерскими. Брокерская компания — это компания, которая покупает или продаёт ценные бумаги по поручениям клиентов. За свой счёт брокерская компания сделок не заключает. Следующей разновидностью финансовых организаций являются дилерские компании. Дилеры — это компании или физические лица, являющиеся представителями между производителем и потребителем. Дилер в сфере фондового и валютного рынка рассматривается как коммерческая или государственная организация, оформляющая куплю-продажу акций от своего имени и за свой счёт. Фондовая биржа — это организация, которая осуществляет деятельность по проведению торгов разнообразными ценными бумагами. Фондовая биржа организует спрос и предложение различных ценных бумаг, способствует заключению соответствующих сделок. Обрати внимание! Сама биржа и её персонал не совершают непосредственных сделок с ценными бумагами, а создают необходимые условия для их совершения. Валютная биржа — это место, где осуществляется свободная купля-продажа иностранной валюты. 3. Как увеличить доход с использованием финансовых организаций (7 класс) Финансовые организации используют множество инструментов управления и приумножения средств граждан. Одним из таких инструментов является инвестирование свободных денежных средств населения. Инвестиции — это размещение капитала с целью получения прибыли. Помимо инвестиций, граждане делают сбережения. Сбережения — это накапливаемая часть денежных доходов населения, предназначенная для удовлетворения их потребностей в будущем. Обрати внимание! Сбережения откладываются с какой-то целью, обычно это покупка какой-нибудь вещи, машины, недвижимости. Целью также является создание своеобразной «подушки безопасности» на чёрный день. Для того чтобы сберегать свои денежные средства, граждане чаще всего обращаются в банк. Размещение личных финансов на счетах помогает сберегать денежные средства, а размещение их на вкладах позволяет получить процент по вкладу, и это является дополнительным доходом. Стоит отметить, что сбережения могут приносить проценты, но если эти проценты не перекрывают инфляцию или незначительно больше неё, то они всё ещё являются сбережениями, т. е. не приносят дополнительного дохода. Иногда для целей сбережения используют вложения в драгоценные металлы, которые предлагают банки или другие финансовые организации. Обрати внимание! Инвестиции, в отличие от сбережений, предназначены не только для сохранения, но и для приумножения отложенных денежных средств. Обрати внимание! Инвестиции всегда связаны с вложением средств, основанным на риске. Инвестиции производятся для того, чтобы получать регулярную прибыль от использования этих средств. Люди всегда должны оценивать риски перед тем, как делать инвестиции. 3. Банковская система. Услуги коммерческих банков 1. Банковская система. Услуги коммерческих банков (7 класс) В каждой стране существует своя банковская система. Банковская система страны играет большую роль в жизни каждого гражданина. Обрати внимание! Первые банки появились в \(XVI\) веке в Италии. Слово «банк» происходит от итальянского banco, что означает «скамья (менялы)». Банки являются основными финансовыми посредниками в экономике, поскольку они, с одной стороны, накапливают деньги, принимая средства граждан в виде вкладов, а с другой — выдают кредиты под определённый процент. В банковскую систему входят:

Центральный банк — это находящееся под контролем государства учреждение, которое обслуживает все прочие банки данной страны; его нередко называют «банком банков». Функции элементов банковской системы 2. Центральный банк:

Обрати внимание! Центральный банк не работает с населением. Обрати внимание! Стоит отметить, что перечисленные функции Центрального банка характерны для Российской Федерации. В других странах существуют некоторые особенности в работе Центрального банка, а есть страны, где данные функции переданы коммерческим банкам (например, Федеральная резервная система в США). 3. Коммерческие банки:

4. Специализированные финансовые институты:

Финансовые организации работают в рамках денежно-кредитной политики. Денежно-кредитная политика государства представляет собой набор мероприятий Центрального банка по контролю за обращением наличных денежных средств с целью поддержания стабильных цен и обеспечения устойчивого роста экономики. Центральный банк, проводя денежно-кредитную политику, использует методы прямого и косвенного регулирования деятельности коммерческих банков, которые позволяют обеспечить стабильность экономики. Методы прямого регулирования представляют собой указания коммерческим банкам, которые они обязаны исполнять. Так, в некоторых случаях центральные банки имеют право вводить для банков пределы по объёмам кредитования (т. е. банки не имеют права выдавать кредиты на сумму, превышающую установленный Центральным банком лимит). К таким методам относят:

Методы косвенного регулирования основаны на возможности воздействия Центрального банка на величину резервов (денежных запасов) коммерческих банков и на стремлении коммерческих банков использовать данные резервы для выдачи кредитов и получения дополнительной прибыли. К косвенным методам относят:

Источники: www.cbr.ru 2. Виды банковских услуг (7 класс) Банк — это кредитная организация, которая имеет исключительное право осуществлять все банковские операции. Обрати внимание! Не все кредитные организации являются банками! Кредитная организация — юридическое лицо, которое действует для извлечения прибыли (как основной цели своей деятельности) на основании специального разрешения — лицензии, полученной от Центрального банка. Банк осуществляет банковские операции, такие как:

Как правило, люди обращаются в банк за указанными услугами. Наиболее распространённые из них:

Вложение денежных средств на вклад помогает накопить сбережения, а кредит позволяет купить то, на что в данный момент не хватает средств. Обрати внимание! Без наличия лицензии банк не имеет права осуществлять свою деятельность. Если у банка отозвана лицензия, то вкладчики рискуют потерять свои вклады. Для того чтобы этого не произошло, в России создано Агентство по страхованию вкладов, которое контролирует деятельность банков и берёт на себя заботы по возврату вкладчикам страховой суммы в случае наступления страхового случая. Подлежат страхованию вклады в рублях и валютные вклады (включая капитализированные/перечисленные проценты), срочные и до востребования, а также средства физических лиц на текущих счетах. С \(01.01.2014\) страхуются также банковские счета и депозиты индивидуальных предпринимателей. Не подлежат компенсационным выплатам вклады на предъявителя, в том числе подтверждённые сберкнижкой или сберегательным/депозитным сертификатом, а также обезличенные металлические счета (ОМС) — вклады в драгоценные металлы. Обрати внимание! Для страховых случаев, имевших место после \(29\) декабря \(2014\) года, предельный размер компенсации на одного вкладчика в одном банке составляет \(1,4\) млн рублей. Если у клиента (физического лица) в банке несколько вкладов, размер выплаты рассчитывается пропорционально сумме вклада, общая сумма к возмещению — не более \(1,4\) млн рублей. Для валютных вкладов определяется рублёвый эквивалент по курсу Банка России на дату наступления в банке страхового случая. 4. Как сберечь деньги с помощью депозитов 1. Как сберечь деньги с помощью депозитов (7 класс) В обычной практике понятие «вклад» используют чаще в отношении физических лиц, клиентов, обратившихся в банковское учреждение с соответствующей целью, а вот понятие «депозит» употребляют в отношении юридических лиц, организаций, предприятий и фондов, то есть в банковской сфере принято говорить «вклад гражданина» и «депозит юридического лица». Итак, банковский вклад — это денежные средства, размещённые гражданином в банке на определённый срок или бессрочно и под определённый процент. Депозитом могут быть как денежные средства, так и ценные бумаги и вообще любые ценности, переданные на сохранение в финансовые, судебные, таможенные или административные учреждения. Однако в обычной жизни слова «депозит» и «вклад» признаются синонимами, и их допустимо применять ко всем категориям клиентов какого бы то ни было финансового учреждения. Законодательством не установлено чётких различий, хотя нельзя не отметить, что любой вклад является депозитом, но не каждый депозит — это вклад. При этом, что касается депозита, то денежные средства или бумаги могут передаваться банку для хранения с правом их последующего получения на соответствующих условиях, а в отношении вкладов речь всегда идёт о процентной ставке и получении прибыли. То есть помещая денежные средства на вклад, вкладчики стремятся сохранить и приумножить свои накопления. В настоящее время существует огромное количество банков, предлагающих вклады с различными характеристиками. Основные характеристики банковских вкладов:

Есть также и другие особенности. Например:

\(Sp\) \(=\) \(Sp\) — сумма процентов (доходов); \(P\) — сумма привлечённых во вклад денежных средств; \(I\) — годовая процентная ставка; \(t\) — количество дней начисления процентов по привлечённому вкладу; \(K\) — количество дней в календарном году или месяцев (если проценты начисляются помесячно). При рассмотрении вариантов вложения средств на вклад необходимо рассчитать доход, который будет получен по окончании срока действия вклада. Только после расчёта суммы планируемого дохода необходимо принимать решение о вложении средств. Обрати внимание! Расчёт осуществляется по формуле простого процента. Она применяется в том случае, если проценты по вкладу начисляются на первоначальную сумму вклада каждый раз в течение всего срока действия договора. При этом сумма накопленных процентов по вкладу прибавляется к нему только по истечении срока его действия или вообще поступает на отдельный счёт. Пример: предположим, Иван Семёнович положил на вклад \(100 000\) рублей на срок \(1\) год. Процентная ставка составляет \(10\) % годовых. Необходимо найти: какую прибыль получит Иван Семёнович по окончании срока действия вклада? Решение. Если вклад на \(1\) год, то за срок действия вклада Иван Семёнович получит \(10\) % от первоначальной суммы. Решить задачу можно, составив пропорцию: \(100 000\) — \(100\) %; \(X\) — \(10\) %. \(X = 10 000\) рублей. Ответ: Иван Семёнович получит прибыль в размере \(10 000\) рублей. При выборе вида вклада стоит обращать внимание на порядок начисления процентов. Если процентная ставка по вкладу указана «... % годовых», а срок вклада меньше, чем год, необходимо рассчитать данную ставку на тот срок, на который денежные средства размещаются на вклад. Пример: предположим, Иван Семёнович положил на вклад \(50 000\) рублей на срок \(3\) месяца под процентную ставку \(6\) % годовых. Необходимо найти: какую прибыль получит Иван Семёнович по окончании срока действия вклада? Решение. Для начала необходимо рассчитать ставку процента на срок \(3\) месяца. \(3\) месяца составляют: года. Ставка процента на \(3\) месяца составит: . Составляем пропорцию: \(50 000\) — \(100\)%; \(X\) — \(1,5\) %. \(X = 750\) рублей. Ответ: Иван Семёнович получит прибыль за \(3\) месяца в размере \(750\) рублей. При вложении денежных средств на вклад может быть установлена плавающая процентная ставка. Обрати внимание! Плавающая ставка — это когда первоначально установленная по договору процентная ставка может меняться в течение всего срока вложения. Условия и порядок изменения ставок оговариваются в договоре банковского вклада. Процентные ставки могут меняться: в связи с изменениями ставки рефинансирования, изменением курса валюты, переходом суммы вклада в другую категорию и другими факторами. В таком случае при подсчёте дохода необходимо определить процент за первый период, потом за второй и в итоге суммировать их. 2. Доходность банковских вкладов (7 класс) Помимо формулы простых процентов доход по вкладу можно рассчитать по формуле сложных процентов. Формула сложных процентов применяется в том случае, если сумма начисленных процентов каждый раз поступает не на отдельный счёт, а на счёт вклада. Так, после каждого начисления процентов сумма вклада увеличивается, и в новом периоде процент начисляется на новую сумму. Прибавление начисленных, согласно договору, процентов к основной сумме вклада принято называть капитализацией процентов. Понятие «капитализация» здесь приравнивается к понятию «накопление».

Формула сложных процентов выглядит следующим образом:

Sp = P⋅(1+I/100⋅j/K)n I — годовая процентная ставка; Михаил Леонидович внёс вклад в сумме 10000 рублей сроком на 3 месяца по фиксированной ставке 10 % годовых. Начисление процентов производится ежемесячно. Какова будет сумма, которую получит Михаил Леонидович?

Решение. Так как проценты начисляются ежемесячно, то количество операций по капитализации начисленных процентов (n) в течение года составит 3. А количество месяцев в периоде, по итогам которого банк производит капитализацию начисленных процентов (j), составит 1.

K=12 месяцев. Подставим данные значения в формулу:

Sp = 10000⋅(1+10/100⋅1/12)3 =10252,09 рублей.

Ответ: через 3 месяца Михаил Леонидович получит 10252,09 рубля.

Обрати внимание! Расчёт сложных процентов предусматривает капитализацию процентов (то есть начисление процентов на проценты), в результате чего эффективная процентная ставка значительно выше той ставки, которая указана в договоре. Капитализация процентов приводит к тому, что доход по вкладам с капитализацией значительно выше, чем по вкладам с начислением процента по формуле простого процента. В связи с этим клиенту банка необходимо уметь рассчитывать доход для того, чтобы выбрать наиболее доходный способ вложения денежных средств.

Для того чтобы приумножить свои сбережения и не потерять их, вкладчикам необходимо выбирать банки, которые входят в систему страхования вкладов. Причём желательно, чтобы сумма вклада вместе с предполагаемыми накопленными процентами составляла не более 1,4 млн рублей. Это связано с тем, что именно такую сумму Агентство по страхованию вкладов выплатит вкладчику в случае отзыва у банка лицензии или банкротства банка. 5. Банки и золото: как сохранить сбережения в драгоценных металлах (10 класс) Самым первым металлом, на котором человек остановил взгляд, было золото. Золото с давних пор являлось олицетворением богатства.

С древних времён золото считалось стабильным средством платежа и накопления. Использовавшиеся деньги из благородных металлов — золота и серебра — обладали и таким положительным свойством, как возможность длительного применения. На них не действует влага и большинство кислот. Золото не теряет свою ценность на протяжении веков, чем не может похвастаться ни одна валюта в мире.

На сегодняшний день объёмы рынка драгоценных металлов постоянно увеличиваются. А некоторые физические и юридические лица предпочитают хранить деньги именно в золоте или других драгоценных металлах. Существует несколько основных способов вложений в драгоценные металлы:

Данные виды вложений различаются по степени риска и доходности. Однако стоит отметить, что вложение в драгоценные металлы может принести доход только спустя достаточно длительный период времени. Рассмотрим подробнее каждый вид.

1. Вложение денежных средств в покупку ювелирных украшений или предметов роскоши является одним из видов инвестиций в драгоценные металлы. Приобретение золотых украшений в качестве некой финансовой «подушки безопасности» имеет свою историю. Ещё несколько столетий назад в цене были массивные золотые изделия, и немаловажную роль играла величина драгоценного камня. На сегодняшний день такой вид вложений неоправдан, поскольку в стоимость изделия изначально включаются все издержки на его изготовление, а при перепродаже данного изделия или сдаче его в ломбард оценивается только вес драгоценного металла.

2. При покупке золотых слитков с целью их хранения дома покупателю необходимо уплатить налог, что значительно повышает цену этого слитка. Стоимость слитка из драгоценного металла состоит из цены на этот драгметалл, взятой по текущему курсу, надбавки банка и \(20\) % НДС. Таким образом, покупая золото в слитках, вы сразу (помимо разницы курсов купли-продажи) теряете ещё и \(20\) % его стоимости. Это довольно серьёзное препятствие для всех желающих вложить свои деньги в мерные слитки из драгметаллов. Кроме того, купить золотой слиток не так уж и просто, поскольку физическое лицо может проводить операции со слитками, только если его контрагентом будет ИП или юридическое лицо, осуществляющее операции с драгметаллами и имеющее свидетельство о постановке на специальный учёт в Государственной инспекции пробирного надзора Пробирной палаты РФ. При покупке слитка вам обязательно будет выдан сертификат.  Стоит отметить, что хранение слитков драгоценных металлов дома имеет высокий риск. Чтобы снизить риски, можно отнести их в банк и заключить договор, в котором предусмотрено хранение драгоценного металла под определённые проценты, однако это неудобно, да и чтобы получить прибыль, придётся ждать довольно продолжительный промежуток времени. 3. Вложение денег в инвестиционные монеты может быть достаточно выгодным, так как они выпускаются в ограниченном количестве и, соответственно, к стоимости монеты всегда добавляется ещё и коллекционная стоимость. Однако прибыль такое вложение средств может принести только спустя длительный промежуток времени.  4. Открытие в банке обезличенных металлических счетов обладает целым рядом преимуществ, поскольку позволяет клиенту не покупать само золото (или другие драгоценные металлы), а заплатить за определённый его объём столько, сколько позволяет текущий курс на данный драгоценный металл. Виртуальный металл зачисляется на счёт покупателя, который может производить с ним любые операции: пополнять, снимать, делать переводы. Однако такой счёт не имеет статуса вклада и не попадает под программу государственного страхования вкладов, поэтому является относительно рискованным вложением, если открывать такой вклад в небольших банках. 5. При покупке золота на бирже необходимо постоянно производить мониторинг цены на него и быстро реагировать на изменения котировок, чтобы увеличить доходность. Такой способ инвестирования не подходит для долгосрочной перспективы. К тому же стоит отметить, что, как правило, чтобы самостоятельно работать на бирже, необходимы определённые знания. Зачастую люди обращаются к брокерам, чтобы совершать сделки купли-продажи драгоценных металлов. А за услуги брокеров необходимо платить, что влечёт дополнительные расходы.

Обрати внимание! При открытии вкладов в драгоценные металлы необходимо обращать внимание на курсовую стоимость этого металла, поскольку в краткосрочном периоде возможно её падение.

В таком случае клиент может не приумножить свои накопления, а, наоборот, потерять часть вложенных средств. 6. Польза и риски банковских карт 1. Виды банковских карт (8 класс) Развитие информационных технологий в экономике оказывает огромное влияние в том числе и на банковскую сферу: население на сегодняшний день охотно производит оплату товаров (услуг) не только наличными денежными средствами, но и пластиковыми картами. Пластиковая карта банка (или банковская платёжная карта) является средством безналичных расчётов. Она может быть привязана к одному или нескольким счетам в банке, использоваться для оплаты любых товаров и услуг (в том числе онлайн), а также для снятия наличных. Дебетовые. На дебетовой пластиковой карте хранятся исключительно личные денежные средства держателя. Оплата товаров и услуг, а также снятие наличных возможны только при наличии средств на счёте, привязанном к данной карте. Кредитные. На кредитной карте хранятся деньги, которые банк предоставляет в пользование держателю карты. Каждый банк устанавливает определённый кредитный лимит, в рамках которого клиент может совершать покупки и снимать наличные. При этом на кредитной карте могут храниться и собственные средства держателя. Кредитные карты различаются по схеме начисления процентов за пользование предоставленным кредитом. Кредитный лимит — максимальная сумма, которую можно потратить или снять с определённого кредитного счёта или карты. Выделяют также овердрафтные карты, которые представляют собой совокупность кредитной и дебетовой карты. Производить платежи по такой карте можно как за счёт средств держателя карты, так и за счёт кредита, предоставляемого банком в случае недостатка средств на счёте. Пластиковые карты имеют массу преимуществ:

Однако есть и недостатки:

Обрати внимание!

Но, несмотря на недостатки, популярность банковских карт растёт с каждым годом. Кредитные организации стараются идти в ногу со временем и часто предлагают потребителю финансовых услуг новинки. Разберёмся в том, что из себя представляют карты с технологией бесконтактных платежей, и как оплачивать покупки с помощью мобильного телефона. Карты бесконтактной оплаты: что нужно знать Карты с технологией бесконтактной оплаты — это карты, которые оснащены встроенными чипом и антенной, передающими по радиоканалу на бесконтактный терминал информацию о платеже. От обыкновенных карт такие отличаются тем, что с их помощью оплату товара на кассе можно произвести мгновенно, одним касанием. Вы просто подносите пластиковую карту к специальному считывающему устройству — и покупка уже оплачена! Не нужно отдавать карточку кассиру, дополнительно вводить ПИН-код (если стоимость товара или услуги менее \(1000\) рублей).  Обрати внимание!

Перед оплатой убедитесь, что сумма на экране терминала соответствует сумме покупки. При этом деньги не могут списаться дважды за одну покупку: после того как первая оплата прошла, терминал на кассе подаёт звуковой сигнал и отключается. Бесконтактные карты бывают как расчётными, так и кредитными. При этом существуют бесконтактные карты с технологиями payWave и PayPass. У платёжной системы MasterCard Worldwide такая технология бесконтактных платежей называется PayPass, у VISA — соответственно, payWave.

Особых различий между ними нет, методики использования таких карт практически одинаковы. Оплата покупок с мобильного телефона Банковская сфера постоянно развивается. Для удобства пользования банковскими картами разработана уникальная технология, с помощью которой можно оплачивать покупки с мобильных и иных устройств. То есть создана система бесконтактных платежей, позволяющая привязать обычную банковскую карту к приложению, а затем использовать сервис на смартфоне или «умных» часах для оплаты товаров и услуг.  Кроме того, с её помощью можно платить в приложениях на мобильных устройствах (например, Uber). Пример таких систем: Google Pay, Apple Pay, Samsung Pay. Технология позволяет не носить с собой все банковские карты, заменив их одним приложением на смартфоне. 2. Польза и риски банковских карт (8 класс) На сегодняшний день практически у каждого гражданина старше \(18\) лет есть банковская пластиковая карта. Однако оформить банковскую карту в России можно с \(14\) лет. Карты бывают нескольких видов:

Среди этих карт выделяют:

Обрати внимание! Помимо кредитных и дебетовых карт, которых сейчас очень много, существуют также виртуальные карты: они не имеют физического носителя и предназначены исключительно для совершения покупок без возможности снятия наличных. В связи с ростом популярности банковских карт, а следовательно, увеличением объёма операций по ним, участились и случаи мошенничества с банковскими картами. Для того чтобы максимально защитить клиентов от действий правонарушителей, каждая банковская карта обладает несколькими системами защиты. 2. Для того чтобы идентифицировать клиента, банки просят при получении карты придумать кодовое слово, которое повышает уровень защищённости платежей. 3. Существует также технология 3-D Secure, которая обеспечивает безопасность проведения интернет-платежей с помощью пластиковых карт. 3-D Secure позволяет торговым точкам и банкам однозначно убедиться, что платёж совершает именно держатель карты. При использовании технологии 3-D Secure держатель карты подтверждает каждую операцию по своей карте специальным одноразовым паролем, который он получает в виде СМС-сообщения на свой мобильный телефон. Если карта подключена к 3-D Secure, то порядок оплаты будет такой:

Обрати внимание! Чтобы не стать жертвой мошенников, необходимо быть внимательным и не давать свои личные данные — ПИН-код карты и кодовое слово — неизвестным людям. Это позволит вам сохранить свои деньги. Также не рекомендуется производить оплату по карте на интернет-сайтах, где платежи не защищены системой 3-D Secure. Отличаются кредитные карты от обычного потребительского кредита тем, что проценты по кредитной карте начисляются не на всю сумму кредитного лимита, а только на те деньги, которые были фактически израсходованы. Обрати внимание! Если вы не тратите деньги с вашей кредитной карты, то вы и не платите никаких процентов (в отличие от кредита, где с самого первого дня вы платите проценты на всю сумму задолженности, даже если вы не потратили ещё ни копейки). Кроме того, сумма, которую клиент должен погасить по кредитной карте, возвращается на карту (за вычетом процентов) и становится снова доступной для использования. Существуют также кредитные карты с льготным периодом, в течение которого на потраченные деньги процент не начисляется. Обычно он составляет от \(21\) до \(100\) дней. При этом необходимо учитывать, что кредитная карта не является абсолютным решением всех финансовых вопросов. Как правило, при одних и тех же условиях кредитные карты предоставляются клиентам с меньшим лимитом, чем если бы это был обычный потребительский кредит. Процентная ставка по кредитным картам часто бывает выше, чем по кредитам. Также многие банки берут дополнительный процент за снятие наличных денежных средств с кредитной карты. С целью улучшения сервисного обслуживания и для учёта интересов своих клиентов банки предлагают различные варианты применения пластиковых карт. Чтобы не бояться пластиковой карты банка и умело использовать её преимущества, клиенту необходимо понимать принцип работы карточного счёта и банковской карточки. Операции по картам в банке могут быть двух типов:

Счета дебетовых карт (в зависимости от их назначения) пополняются деньгами за счёт:

Расчётная (дебетовая) карта очень распространена и удобна в применении, по ней можно:

Обрати внимание! В зависимости от выбранного вида карты расчёты можно осуществлять на территории России или на территории России и за рубежом. Применение банковских карт позволяет не только автоматизировать расчётные операции и их учёт, но и привлечь на банковские счета дополнительные ресурсы, обеспечить новые доходы для банка и гарантировать клиентам высокий уровень безопасности в расчётах. 7. Что такое налоги и почему их нужно платить 1. Что такое налоги и почему их нужно платить (8 класс) Что такое налоги? (8кл.) Налогообложение является основной составляющей бюджета страны. Под налогообложением понимают совокупность законов и правил, которые используются при сборе налоговых платежей. Это процесс удержания налоговых сумм, установление вида налога, объекта, размера ставки налога, плательщика, правил уплаты. Налоги — это обязательные платежи, взимаемые государством с граждан (физических лиц) и предприятий (юридических лиц) на основе специального законодательства. Налогоплательщик — это физическое лицо (или организация), на которое законом возложена обязанность уплачивать налоги. Виды налогов и сборов, установленные в Российской Федерации Налоговым кодексом:

Налоги являются основным источником поступлений в государственный бюджет. Налоги регулируют экономику и, составляя значительную часть доходов госбюджета, расходуются в интересах всего общества. Обрати внимание! Налоги — это необходимая плата общества для получения общественных благ. Благодаря уплате налогов, которые прежде всего идут на обеспечение социальной сферы, в нашей стране доступно бесплатное образование, возможны выплаты пособий и пенсий, сформированы льготы для отдельных категорий населения. Налоговые отчисления также направлены на содержание служащих государственного аппарата, силовых и социальных структур. Помимо этого, взимаемые налоги могут идти на поддержку развития экономической сферы. Пример: субсидии для предприятий малого и среднего бизнеса. В связи с этим гражданам и организациям необходимо уплачивать налоги, а неуплата налогов влечёт за собой наложение налоговой, административной, дисциплинарной, а в некоторых случаях и уголовной ответственности. Источники: Липсиц, И. В. Финансовая грамотность. 5–7 классы: материалы для учащихся. Серия: Учимся разумному финансовому поведению / И. В. Липсиц, Е. А. Вигдорчик. — М.: ВИТА-ПРЕСС, 2016. — 208 с. Что такое налоги? (10кл.) Основу доходов государственного бюджета составляют налоги. Для каждого налога законодательно определены налогоплательщик и элементы юридического состава налога, которые устанавливают обязанность плательщика по уплате налога. Выделяют существенные и факультативные элементы налога. Существенные (или сущностные) элементы — элементы юридического состава налога, без которых налоговое обязательство и порядок его исполнения не могут считаться определёнными. Ст. \(17\) НК РФ закрепляет следующее:

Факультативные элементы — элементы, отсутствие которых не влияет на определённость налога.

В зависимости от объекта налогообложения граждане уплачивают следующие виды налогов.

Обрати внимание! Согласно НК РФ различия между налогом и сбором состоят в следующем: налог представляет собой обязательный безвозмездный платёж, а сбор — обязательный взнос, взимаемый за совершение юридически значимых действий в отношении плательщиков сборов. Для упрощения отслеживания налогов, уплачиваемых гражданами и организациями, в Российской Федерации всем гражданам и организациям присваивается идентификационный номер налогоплательщика (ИНН). Идентификационный номер налогоплательщика (ИНН) — это набор цифр (код), состоящий из \(12\) знаков — для физических лиц (граждан) и из \(10\) знаков — для юридических лиц, который присваивается налогоплательщику и является уникальным. Обрати внимание! ИНН является обязательным документом. 2. Основная классификация видов налогов (8 класс) Налоги — это обязательные платежи, которые платят граждане (физические лица) и организации (юридические лица) в целях финансового обеспечения деятельности государства и общественно-значимых учреждений, таких как поликлиники, школы, детские сады, государственные службы и прочие. Налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения. Налогоплательщик — физическое или юридическое лицо, на которое законом возложена обязанность уплачивать налоги. Основным элементом налогообложения является налоговая ставка. Налоговая ставка представляет собой сумму налоговых отчислений на единицу налогообложения. В случае когда налог взимается с дохода, налоговая ставка рассчитывается в процентах. Ставка налога может быть определена и конкретной денежной суммой, рассчитываемой на один объект или показатель, который его характеризует. Для определённых категорий налогоплательщиков по отдельным видам налогов могут устанавливаться налоговые льготы. Налоговая льгота — преимущество, предоставляемое определённой категории налогоплательщиков, ставящее их в более выгодное положение в сравнении с остальными налогоплательщиками. Классификация налогов

Рассмотрим классификацию налогов по способу взимания и основные виды налогов.

Прямые налоги (также подоходно-поимущественные налоги) — налоги, взимаемые непосредственно с дохода или имущества налогоплательщика, которые уплачиваются явным образом. Подоходный налог (налог на доходы физических лиц) — основной вид прямых налогов. Исчисляется в процентах от совокупного дохода физических или юридических лиц за вычетом документально подтверждённых расходов в соответствии с действующим законодательством. К прямым налогам относятся также такие виды налогов, как налог на прибыль, налог на имущество, транспортный налог, земельный налог. Косвенные налоги (т. е. налоги на потребление) — это налоги, которые включаются в цену товара или услуги, уплачиваемую конечным потребителем. Косвенные налоги могут распространяться на все товары и услуги (за редкими исключениями) — как налог на добавленную стоимость (НДС) — либо на определённые группы товаров — как акцизы на нефтепродукты. Налоги могут различаться по характеру налоговых ставок:

Обрати внимание! Государство может применять в своей работе различные виды налогов (регрессивный, прогрессивный, пропорциональный) для более гибкого регулирования экономики и обеспечения наиболее эффективного поступления платежей в бюджет. Налоговая инспекция — один из налоговых органов государства, в задачу которого входит контроль соблюдения законодательства в сфере налогов, правильности и своевременности расчёта и уплаты необходимых налогов и платежей. Кроме этого, к функциям налоговой инспекции относится применение наказаний к гражданам (предпринимателям и физическим лицам), уклоняющимся от уплаты налогов. В случае если сборы и налоги не уплачены в сроки, установленные законодательством, на сумму неуплаченных налогов и сборов начисляются пени. В соответствии с Налоговым кодексом Российской Федерации пеня представляет собой сумму денег, которую налогоплательщик обязан уплатить в случае, когда сборы и налоги были уплачены им позднее, чем в сроки, установленные законодательством. Обрати внимание! Пеня должна быть выплачена в дополнение к сумме налога, её начисление происходит ежедневно на протяжении всего периода просрочки платежа. Она начинает начисляться сразу же по истечении срока налогового или страхового платежа. Размер пени начисляется в процентах, в отношении сумм просроченных налоговых платежей. Процентное отношение приравнивается к установленной ставки рефинансирования Центрального банка страны. Действующая формула расчёта пени текущего года: пеня \(=\) (просроченные налоговые обязательства \(*\) ставку рефинансирования \(/\)\(300\)) \(*\) длительность просрочки в календарных днях. Ставка рефинансирования — это постоянно изменяющаяся величина, поэтому в процессе начисления пени берётся актуальная ставка на день начисления пени. Пример: 1. размер просроченного платежа \(=\) \(10000\) руб., платёж просрочен на \(10\) дней, а ставка рефинансирования в течение всего срока просрочки составляет \(6,5\) %. Расчёт величины пени по налогам \(=\) \(=\) \(21,66\) руб. 2. Размер просроченного платежа \(=\) \(10000\) руб., платёж просрочен на \(10\) дней, ставка рефинансирования в первые \(5\) дней была \(8\) %, а затем возросла до \(10\) %. Расчёт величины пени по налогам \(=\)\(=\) \(=\) \(=\) \(29,99\) руб. Источники: Липсиц, И. В. Финансовая грамотность. Материалы для учащихся. 8–9 классы. Серия: Учимся разумному финансовому поведению / И. В. Липсиц, О. И. Рязанова. — М.: ВИТА-ПРЕСС, 2016. — 352 с. 3. Взаимоотношения с налоговыми органами (8 класс) Уплата налогов как физическими, так и юридическими лицами составляет основу формирования бюджетов всех уровней. Распределение налогов между федеральным, региональными и местными бюджетами в Российской Федерации (в %)

* в \(2016\) году и ранее компании перечисляли налог на прибыль следующим образом: сумму, начисленную по ставке \(2\) % — в федеральный бюджет, а сумму, начисленную по ставке \(18\) % — в бюджет субъекта РФ. В период с \(2017\) по \(2020\) год включительно ставка налога на прибыль (в размере \(20\) %) сохранится, но распределение по бюджетам станет иным. Так, в федеральный бюджет компании будут перечислять сумму, начисленную по ставке \(3\) %, а в региональный бюджет — сумму, начисленную по ставке \(17\) %. Специальные налоговые режимы Единый сельскохозяйственный налог Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) (ЕСХН) — это специальный налоговый режим, который разработан и введён специально для производителей сельскохозяйственной продукции. Условия перехода Доход от сельскохозяйственной деятельности должен превышать \(70\) %. Налоговая ставка — \(6\) %. Налогоплательщики, применяющие данный налоговый режим, освобождаются от уплаты:

Упрощённая система налогообложения (УСН) УСН — это один из налоговых режимов, который подразумевает особый порядок уплаты налогов и устанавливает специальные требования к организациям. УСН может применяться организациями и индивидуальными предпринимателями. В рамках УСН можно выбрать объект налогообложения: доходы или доходы, уменьшенные на величину произведённых расходов. Ставка налога в случае налогообложения доходов составляет \(6\) %, а при выборе объектом налогообложения «доходы минус расходы» — \(15\) %. Налогоплательщики, применяющие данный налоговый режим, освобождаются от уплаты налогов на прибыль, имущество и НДС. Если налогоплательщики — индивидуальные предприниматели, то освобождаются от уплаты налога на доходы физических лиц, налога на имущество физических лиц и НДС. Единый налог на вменённый доход — ЕНВД Налоговая база — это величина вменённого дохода. Ставка платежа — \(15\) % от величины вменённого дохода. Уплата организациями единого налога предусматривает их освобождение от обязанности по уплате налога на прибыль организаций, налога на имущество организаций. Организации и индивидуальные предприниматели, являющиеся плательщиками единого налога, не признаются плательщиками налога на добавленную стоимость. Патентная система налогообложения Перечень видов деятельности, в отношении которых возможно применение патентной системы налогообложения, перечислен в законе о применении индивидуальными предпринимателями патентной системы налогообложения того субъекта Российской Федерации, в котором будет осуществляться предпринимательская деятельность. Патент выдаётся с любой даты, на период от одного до двенадцати месяцев включительно в пределах календарного года (п. \(5\) ст. \(346.45\) НК РФ). Налоговая база — денежное выражение потенциально возможного к получению индивидуальным предпринимателем годового дохода по виду предпринимательской деятельности, в отношении которого применяется патентная система налогообложения, устанавливаемая на календарный год законом субъекта Российской Федерации. Налоговая ставка — \(6\) %. Применение патентной системы налогообложения предусматривает освобождение от обязанности по уплате налога на доходы физических лиц, налога на имущество физических лиц, налога на добавленную стоимость в части видов предпринимательской деятельности, в отношении которых применяется патентная система налогообложения. Источники: www.nalog.ru 8. Основы налогообложения граждан 1. Основы налогообложения граждан (9 класс) Налоги возникли вместе с товарным производством, разделением общества на классы и появлением государства, которому требовались средства на содержание армии, судов, чиновников и другие нужды. В налогах воплощено экономически выраженное существование государства, — подчёркивал К. Маркс. Обязанность граждан уплачивать налоги и сборы установлена Конституцией РФ. То есть налоговая обязанность — это юридическая обязанность налогоплательщика (плательщика сбора) правильно исчислить и своевременно перечислить в бюджетную систему РФ налог/сбор. Налоговая обязанность возникает в случае:

Обрати внимание! Только когда эти три обстоятельства существуют одновременно, возникает налоговая обязанность по уплате конкретного налога или сбора. Существуют две формы исполнения налоговой обязанности: добровольная уплата налога и принудительное взыскание налога. Исполнение налоговой обязанности признаётся должным, т. е. соответствующим налоговому законодательству, только в том случае, если налогоплательщик самостоятельно, своевременно (либо досрочно), в полном объёме и в соответствующем порядке уплатил налог. Обрати внимание! Налоговая обязанность, как и любая другая обязанность, прекращается надлежащим исполнением. Случаи прекращения налоговой обязанности:

Пример: гражданин имеет налоговую льготу в связи с приобретением им жилья. Что он может сделать? Он может попросить вернуть эти деньги либо попросить включить их в счёт предстоящих платежей. Этот зачёт (на основании решения налогового органа) также будет исполнением налоговой обязанности. При взимании налога у источника выплаты налоговая обязанность считается выполненной с момента удержания обязательного платежа налоговым агентом. Учёт всех налогоплательщиков в РФ осуществляется путём присвоения каждому гражданину идентификационного кода, который является уникальным для каждого зарегистрированного. Такой код называют идентификационным номером налогоплательщика, или ИНН. Обрати внимание! ИНН бывает двух типов: ИНН физического лица или индивидуального предпринимателя состоит из \(12\) символов, ИНН юридического лица состоит из \(10\) символов. Структура ИНН

ИНН организации (юридического лица) (\(10\) цифр)

Так, например, физическое лицо, зарегистрированное в городе Москве, будет иметь ИНН, начинающийся с \(77\). Последние цифры ИНН — так называемые контрольные цифры — используются для первичной проверки правильности записи. ИНН физического лица выдаётся в налоговой инспекции по месту жительства гражданина после предъявления паспорта, копии паспорта и подачи заявления. Узнать свой ИНН можно, используя сервис «Узнать свой ИНН» на сайте ФНС РФ:

Физические лица уплачивают следующие налоги на основании налогового уведомления, направляемого налоговым органом:

Направление налогового уведомления осуществляется в срок не позднее \(30\) дней до наступления даты платежа. В налоговом уведомлении указываются: сумма налога, подлежащая уплате, объект налогообложения, налоговая база, а также срок уплаты налога. Налоговое уведомление формируется, в зависимости от объектов налогообложения, находящихся в собственности физических лиц, по одному, двум или трём налогам одновременно (земельный налог, транспортный налог и налог на имущество физических лиц). Налоговое уведомление может быть передано физическому лицу (его законному или уполномоченному представителю) следующими способами:

В случае направления налогового уведомления по почте заказным письмом налоговое уведомление считается полученным по истечении \(6\) дней с даты направления заказного письма. В случае обнаружения ошибок или некорректно начисленных данных в уведомлении, налогоплательщики могут вовремя предупредить инспекторов: вместе с налоговым уведомлением направляется форма заявления, предназначенная для обратной связи с налоговым органом. Для того чтобы уведомить государственные органы обо всех доходах, полученных в течение прошлого отчётного периода, граждане и организации предоставляют налоговую декларацию. К порядку заполнения налоговой декларации предъявляются определённые требования. Неуплата налогов влечёт за собой наложение налоговой, административной, дисциплинарной, а в некоторых случаях и уголовной ответственности. Налоговым правонарушением является противоправное деяние налогоплательщика, за которое предусмотрена ответственность. Источники: www.nalog.ru 2. Ответственность налогоплательщика (9 класс) Налоговыми органами в Российской Федерации являются Федеральная налоговая служба и её подразделения. Федеральная налоговая служба РФ — федеральный орган исполнительной власти, который подчиняется Министерству финансов РФ. Кроме этого, к функциям налоговой инспекции относится применение наказаний к гражданам (предпринимателям и физическим лицам), уклоняющимся от уплаты налогов. Налоговым правонарушением признаётся совершённое противоправное деяние (действие или бездействие) налогоплательщика, налогового агента и иных лиц, за которое НК РФ установлена ответственность (ст. \(106\) НК РФ). Основные виды налоговых правонарушений, установленных НК РФ

Однако нарушения в налоговой сфере влекут за собой не одну только налоговую ответственность. Помимо неё, действующее законодательство предусматривает следующие виды ответственности за налоговые правонарушения:

За недоплату налога или внесение обязательного платежа произвольного размера, как и за несоблюдение сроков уплаты налога или сбора, первоначально выставляются штрафы. Обрати внимание! Основная мера ответственности за налоговые правонарушения по КоАП РФ — денежный штраф. Когда имеет место злостная неуплата налогов (и она носит не случайный, а сознательный характер), то к физическому лицу применяется уголовная ответственность за налоги, от уплаты которых он уклонился. Возможно, для этого он ввёл в заблуждение налоговый орган, предоставив в декларации о доходах ложные сведения. Обрати внимание! За злостное и систематическое уклонение от уплаты налогов законодательством РФ предусмотрена уголовная ответственность. Презумпция невиновности лица, привлекаемого к налоговой ответственности Обязанность по доказыванию обстоятельств, свидетельствующих о факте налогового правонарушения и виновности лица в его совершении, возлагается на налоговые органы. Основанием для привлечения лица к ответственности за нарушение законодательства о налогах и сборах является установление факта совершения данного нарушения решением налогового органа, вступившим в силу. Обрати внимание! Лицо считается невиновным в совершении налогового правонарушения, пока его виновность не будет доказана в предусмотренном федеральным законом порядке и установлена вступившим в законную силу решением суда. Каждый налогоплательщик должен со всей серьёзностью отнестись к изучению информации, раскрывающей правила определения размеров налоговых платежей и сроки их внесения в бюджет. Физическое лицо может быть привлечено к налоговой ответственности с \(16\)-летнего возраста. Обрати внимание! Привлечение лица к ответственности за совершение налогового правонарушения не освобождает его от обязанности уплатить (перечислить) причитающиеся суммы налога (сбора, страховых взносов) и пени.

Обрати внимание! Никто не может быть привлечён повторно к ответственности за совершение одного и того же налогового правонарушения. Личный кабинет налогоплательщика для физических лиц на сайте ФНС РФ позволяет налогоплательщику:

9. Какие налоги мы платим 1. Какие налоги мы платим (9 класс) Налог — это обязательный платёж, который безвозмездно взимается с физических лиц и организаций государством в целях финансового обеспечения его деятельности. Граждане (физические лица) обязаны уплачивать налоги, ведь налоги, которые они платят, — это необходимое условие существования страны, финансовая основа её деятельности. Виды налогов, уплачиваемых физическими лицами:

Налог на доходы физических лиц (НДФЛ)

* В отношении отдельных видов доходов предусмотрены специальные налоговые ставки в размере \(9\), \(15\), \(30\) и \(35\) %. ** Например, НДФЛ с доходов \(2016\) года уплачивается не позднее \(15.07.2017\) года. Налог на имущество физических лиц Для исчисления налога используется стоимость имущества. Ставки налога на имущество физических лиц устанавливаются нормативными актами муниципальных образований или городов федерального значения (Москвы, Санкт-Петербурга или Севастополя). Ставки налога различаются в зависимости от метода оценки стоимости имущества.

* Так, налоги за \(2016\) год необходимо уплатить до \(01.12.2017\) года. Земельный налог Для исчисления налога используется стоимость земельного участка. Ставки земельного налога устанавливаются нормативными актами муниципальных образований или городов федерального значения (Москвы, Санкт-Петербурга и Севастополя). Ставки налога не могут превышать \(0,3\) % для земли сельскохозяйственного назначения, земли, приобретённой (предоставленной) для жилищного строительства, земли, приобретённой (предоставленной) для садоводства, дачного участка; в отношении прочих земельных участков ставки налога не могут превышать \(1,5\) %.

* Так, налоги за \(2016\) год необходимо уплатить не позднее \(01.12.2017\) года. Транспортный налог Налогом облагаются: автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолёты, вертолёты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые) суда и другие зарегистрированные водные и воздушные транспортные средства. Ставки транспортного налога устанавливаются органами законодательной власти субъектов РФ, в том числе городов федерального значения (Москвы, Санкт-Петербурга и Севастополя). Ставки транспортного налога зависят от категории транспортного средства, мощности двигателя (л. с.), тяги реактивного двигателя или вместимости транспортных средств.

* Так, налоги за \(2016\) год необходимо уплатить не позднее \(01.12.2017\) года. Обрати внимание! Граждане уплачивают транспортный налог, земельный налог и налог на имущество физических лиц на основании налогового уведомления, направляемого налоговой инспекцией не позднее \(30\) дней до наступления срока платежа. В налоговом уведомлении указываются сведения о налоге и его сумма. Обрати внимание! Сумма налога, подлежащая уплате физическими лицами, исчисляется налоговыми органами. Уплата налогов физическими лицами

2. Какие налоги мы платим (10 класс) Классификация налогов и сборов

Обрати внимание! Вид платежа и его размер определяется в каждом конкретном случае индивидуально с соблюдением законодательных положений. Налоги с юридических лиц (предприятий)

На региональном уровне предприятие должно уплачивать:

К местным налогам, которые устанавливаются местными структурами правительства, относят налог на землю. Налоги с индивидуальных предпринимателей (ИП)

Кроме того, ИП должен перечислять:

Предпринимателю нужно также исчислять:

Налоги с населения

Государственная пошлина Государственная пошлина — сбор денежных средств, взимаемый специально уполномоченными учреждениями за совершение действий в интересах организаций и отдельных физических лиц и выдачу документов, имеющих юридическое значение (рассмотрение исковых заявлений, жалоб, удостоверение договоров, завещаний и доверенностей, регистрация актов гражданского состояния, государственная регистрация юридического лица, проспекта эмиссии ценных бумаг и т. д.). К специально уполномоченным учреждениям относятся, например, суд, нотариальные конторы, милиция, загсы, органы финансовой системы и т. п. Государственная пошлина РФ взимается:

Объектом госпошлины являются услуги государственных органов, органов местного самоуправления, иных уполномоченных органов и должностных лиц. Сходство с налогами заключается в обязательности уплаты в бюджет, в распространении на неё общих условий установления, предполагающих определение плательщика и всех шести элементов налогообложения, перечисленных в ст. \(17\) Налогового кодекса. Отличие же госпошлины от налогов состоит в её целевом и возмездном характере. Обрати внимание! Являясь федеральным сбором, государственная пошлина обязательна к уплате на всей территории России. Плательщиками государственной пошлины признаются организации, в том числе иностранные, и физические лица (граждане России, иностранные граждане и лица без гражданства) в случае, если они обращаются за совершением юридически значимых действий, предусмотренных главой \(25.3\) Налогового кодекса. Порядок и сроки уплаты государственной пошлины зависят от вида совершаемых юридически значимых действий и категории плательщика. Размер государственной пошлины устанавливается:

Рассрочка или отсрочка по уплате государственной пошлины может быть предоставлена на срок, не превышающий \(1\) года. 3. Формы налогов (9 класс) Характеристики налогов и сборов. Отличительные признаки

Обрати внимание! Налог — систематический взнос, который уплачивается плательщиком без какого-либо встречного удовлетворения; сборы и пошлины обычно взимаются государственными и местными органами и учреждениями за оказание законно установленных услуг или предоставление определённого права. Сборы, в отличие от налогов, имеют частичную возмездность. Функции налогов и сборов в РФ

Налогоплательщиком признаётся физическое или юридическое лицо, на которое законом возложена обязанность уплачивать налоги. Вместе с этим обязанность по уплате налогов может быть возложена на налогового агента. Налоговый агент — лицо в российском налоговом законодательстве, на которое возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджет. Отличия между налогоплательщиком и налоговым агентом Обрати внимание! В государстве существуют разнообразные налоги и сборы, и, чтобы избежать нарушений в сфере налогового законодательства, необходимо узнавать, какие налоги, в каких случаях и каким способом необходимо уплачивать. Налоговыми органами в Российской Федерации являются Федеральная налоговая служба и её подразделения. Федеральная налоговая служба РФ — федеральный орган исполнительной власти, который подчиняется Министерству финансов РФ. Вся подробная информация о видах, сроках и способах уплаты налогов как для физических, так и для юридических лиц размещена на сайте ФНС РФ. Обрати внимание! Для удобства уплаты налогов и сборов ФНС РФ разработаны специализированные интернет-сервисы и личный кабинет налогоплательщиков. 10. Налоговая декларация: определение и структура (9 класс) Ежегодно предприятия в РФ (независимо от их формы собственности), а также частные лица обязаны сообщать в государственные органы о своих доходах, полученных в течение прошлого отчётного периода. Для этих целей ими заполняется налоговая декларация. Налоговая декларация — официальное заявление налогоплательщика о полученных им за определённый период доходах и распространяющихся на них налоговых скидках и льготах, предоставляемое в налоговые органы по специальной форме. Налоговая скидка и налоговая льгота являются элементами налоговой политики и преследуют социальные и экономические цели. Налоговая скидка — сумма, подлежащая полному или частичному исключению из налоговой базы при расчёте суммы налога. Наиболее распространены налоговые скидки для следующих видов налогов:

Налоговая льгота — преимущество, предоставляемое государством либо местным самоуправлением определённой категории налогоплательщиков, ставящее их в более выгодное положение в сравнении с остальными налогоплательщиками. На основе налоговой декларации и действующих налоговых ставок налоговый орган осуществляет контроль за величиной налога, подлежащего уплате. Обрати внимание! Налоговая декларация является основанием для начисления налогов в бюджет государства. Структура налоговой декларации Структура налоговой декларации определяется законодательством. Согласно действующему законодательству в налоговой декларации должна быть отражена следующая информация:

Налоговая декларация заполняется, например, в таких случаях:

Обрати внимание! Налоговая декларация также заполняется для получения налогового вычета. Налоговый вычет — это сумма, которая уменьшает размер дохода (так называемую налогооблагаемую базу), с которого уплачивается налог. Непредставление налогоплательщиком налоговой декларации в налоговый орган по месту учёта (в установленный законодательством о налогах и сборах срок) влечёт взыскание штрафа в размере \(5\) % суммы налога, подлежащей уплате (доплате) на основе этой декларации, за каждый полный или неполный месяц со дня, установленного для её представления, но не более \(30\) % указанной суммы и не менее \(1000\) рублей (п. \(1\) ст. \(119\) НК РФ). |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 21.02.2022 18:07 | Автор/источник: Банковская и налоговая системы 7-9 кл | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Июль 2025 | ||||||

|---|---|---|---|---|---|---|

| Пн | Вт | Ср | Чт | Пт | Сб | Вс |

| 1 | 2 | 3 | 4 | 5 | 6 | |

| 7 | 8 | 9 | 10 | 11 | 12 | 13 |

| 14 | 15 | 16 | 17 | 18 | 19 | 20 |

| 21 | 22 | 23 | 24 | 25 | 26 | 27 |

| 28 | 29 | 30 | 31 | |||

| Сейчас на сайте - 1 (0 зарег.) | |

| Всего хитов | 2805 |

| Сегодня хитов | 2805 |

| Сегодня хостов | 640 |